更新日:2025年12月26日

災害や盗難もしくは横領によって資産に被害を受けたとき、一定の金額の所得控除(雑損控除)や、災害減免法による所得税の軽減免除を受けることができます。

年間所得が1000万円を超えるかたは雑損控除のみ、年間所得が1000万円以下のかたは、雑損控除と災害減免法のどちらか有利な方法を選択することができます。

災害によって住宅や家財に損害を受け、その損害金額(保険金等により補てんされる金額を除く)が時価の2分の1以上の場合で、その損失額について雑損控除を受けない場合。

盗難や横領による損害は対象外。

損害を受けた資産が次のいずれにも当てはまること

(1)資産の所有者が次のいずれかであること

イ、納税者本人

ロ、納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が58万円(令和元年分以前の所得に関しては38万円、令和2~6年分の所得に関しては48万円)以下のかた

(2)生活に通常必要な住宅・家具・衣類などの資産であること

別荘や事業用資産、1個(組)が30万円を超える貴金属や書画骨董などは対象外です。

次の(1)(2)いずれか多い額を控除します。ただしその額が所得金額を超え1年で控除できない場合には、翌年以降(最大3年間)繰り越して控除することができます。

(1)(損失額※1-保険金等により補てんされた金額※2)-(総所得金額等×10パーセント)

(2)災害関連支出の金額-5万円

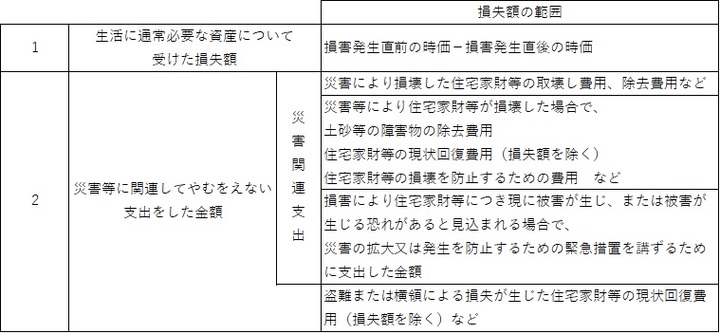

※1「損失額」とは以下の表の1と2の合計額です。

※2「保険金等により補てんされた金額」とは、災害などに関して受け取った保険金や損害賠償金などの金額をいいます。

(例)

損失額100万円(内災害関連支出60万円)、保険による補てん額25万円

総所得金額等400万円

(1)100万円-25万円-400万円×10パーセント=35万円

(2)60万円-5万円=55万円

(1)より(2)の額が多く、55万円が雑損控除額となります。

| 所得金額の合計額 | 軽減または免除される所得税の額 |

|---|---|

| 500万円以下 | 所得税の額の全額 |

| 500万円を超え750万円以下 | 所得税の額の2分の1 |

| 750万円を超え1000万円以下 | 所得税の額の4分の1 |

(注)「所得金額の合計額」とは、純損失、雑損失、居住用財産の買換え等の場合の譲渡損失及び特定居住用財産の譲渡損失の繰越控除後の総所得金額、特別控除後の分離課税の長期・短期譲渡所得の金額、上場株式等に係る譲渡損失及び特定中小会社が発行した株式に係る譲渡損失の繰越控除後の株式等に係る譲渡所得等の金額、先物取引の差金等決済に係る損失の繰越控除後の先物取引に係る雑所得等の金額、山林所得金額及び退職所得金額の合計額をいいます。

損害を受けた年の分の所得税の確定申告の際に、雑損控除の額をあわせて申告してください。(確定申告された内容は、翌年度の市・県民税の計算に反映されます。)

所得税の確定申告が不要な方は、市・県民税の申告の際に雑損控除額を申告してください。

所得税で、災害減免法による所得税の減免の適用を受けている場合は、同じ災害を起因とする雑損控除を適用することができませんので、別途市・県民税の申告が必要となります。

なお、市・県民税については、前年度分に減免の適用を受けている場合でも、雑損控除を適用することができます。

次に掲げる書類をご用意のうえ、市・県民税の申告書とあわせて提出してください。なお、必要に応じて関係書類の提出をお願いする場合があります。

・り災証明書の写し

・被害を受けた資産、その資産の取得価額及び取得時期がわかるもの(工事請負契約書、売買契約書、領収書、登記簿謄本、登記事項証明書、固定資産税課税明細書など)

・災害関連支出に係る請求書、領収書など

・保険会社から受けた保険金や損害賠償金、災害見舞金などの額がわかるもの

納税地の所轄税務署にて確定申告が必要です。酒田税務署へご相談ください。

雑損控除、災害減免法による所得税の軽減免除を申告するために確定申告(又は市県民税申告)をされる場合、ふるさと納税における『ワンストップ特例制度(申告特例制度)』は適用できなくなります。

確定申告(又は市県民税申告)をされる際は、ふるさと納税についても合わせて申告をお願いします。

上記の手続きとは別に、災害等による市・県民税や固定資産税、国民健康保険税の減免に関しても、随時相談をお受けしていますので、税務課までおたずねください。

計算方法など、国税庁のホームページもご参考ください。

総務部 税務課 市民税係

〒998-8540 酒田市本町二丁目2-45

電話:0234-26-5712

電話:0234-26-5713

電話:0234-26-5714 ファックス:0234-26-5718